プルデンシャル生命保険(以下、プルデンシャル)という社名を聞いて、どんなイメージを思い浮かべるだろうか?

もしあなたがすでに同社保険の契約者であるか、一度は提案を受けたことがある、もしくは周囲に関係者がいれば、以下のようなことを聞いたことがあるかもしれない。

・これまで日本において主流であった女性営業職員、いわゆる生保レディによる「GNP」(義理、人情、プレゼント)と呼ばれる訪問営業とは一線を画す、男性中心のライフプランナーによるコンサルティング的営業手法を採用している

・ライフプランナーは、異業界のトップセールスのみがヘッドハントされて集まった精鋭部隊。仕事へのプレッシャーはハードながら、全業界でみても最高レベルの報酬が得られる

・保険料は高額で、同社商品の中からしか選べないが、個々人の生活状況やニーズに合ったプランを提案して設計する

同社が日本に進出してきたのは1987年。米国プルデンシャル・ファイナンシャルの現地法人としてスタートした。実は79年にソニーとの合弁でソニー・プルデンシャル生命保険を設立しているが、その後合弁は解消されてソニー生命保険となった。現在、ソニー生命とプルデンシャルにつながりはないが、営業社員をライフプランナーと呼ぶところは共通している。

プルデンシャルの業績は極めて好調で、財務基盤も堅固だ。

生命保険会社の規模を表す総資産は2013年度末時点で、3兆5296億円(前年度末比7.6%増)。そして個人保険(個人年金含む)ベースでの保有契約件数は301万8000件(同4.7%増)、保有契約高は31兆4112億円(同4.6%増)と、25期連続で増加している。

また投資情報機関スタンダード&プアーズによる保険財務力格付ではAA-(Very Strong)で、「保険契約債務を履行する能力は非常に強い。最上位の格付け(AAA)との差は小さい」という評価を得ている。

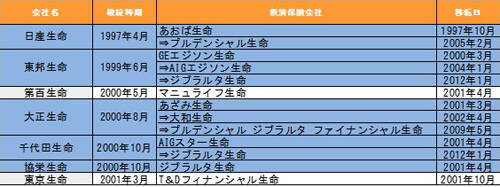

ちなみにプルデンシャルと共通のシンボルマーク、ジブラルタ・ロックを用いるジブラルタ生命保険も、同じく米国プルデンシャル・ファイナンシャルの資本によって設立されたプルデンシャル・ファイナンシャルグループ企業である。

2000年前後に相次いで経営破綻した日本の中堅生命保険会社が、他の保険会社に吸収され、または資本供与を受けるなどして救済されたが、それから十余年を経た現在、当時破綻した7社のうち5社がプルデンシャルグループ傘下となっているのだ。外資系生保の中では、最も勢いのあるグループであるといえよう。

プルデンシャルは、そのビジネス規模のみならず、人材面においても特筆すべきものがある。金融業界においては登録することが名誉とされる、卓越した生命保険と金融サービスの専門家による国際的組織「MDRT」の会員数も、日本の生命保険会社の中では最も多い。MDRT日本会全会員3680名のうち、837名がプルデンシャル、326名がジブラルタ生命の社員である(14年4月現在)。生保業界で日本一の規模である日本生命でさえ、全社員約7万人のうちMDRT会員は110名しかいない。

ちなみにMDRTの入会資格は、生保会社によって差異はあるものの、1年間のうちに手数料ベースで約900万円の営業成績を挙げることで獲得できる。しかも資格は毎年更新されるため、常に高い営業成績を維持しなければいけないのだ。

そのように優秀なプルデンシャルのライフプランナーは、すべて他業界からヘッドハンティングによって採用しており、同業界出身者は採用しない。ちなみに支社長や営業所長などの管理職以外は、会社と個別契約を交わした個人事業主のような立場であり、厳密には社員ではないといえる。

彼らが会社に拘束されるのは、毎週月曜と木曜の午前に行われる定例ミーティングだけであり、あとは出社の必要すらない。

そんなプルデンシャルをめぐり、同社商品の契約者が、契約無効の申し立てと損害賠償を検討する事態が起こっている。

今回の被害者は、ソーシャルゲームの開発を手掛けるA社。

このへんの事情をご存じの人もいるだろうが、法人で保険を契約する場合、その保険商品そのものの働きに期待するばかりでなく、節税効果を見込んでいることもある。例えば、おおいに単純化したケースを考えてみよう。

1年間の営業の結果、1000万円の利益が出た会社があるとする。このままだと、法人税25.5%に加え、法人住民税、事業税、地方法人特別税などが徴収され、およそ380万円が税金として持っていかれてしまうことになる。

ここで登場するのが保険だ。

保険をひとつ契約するだけで、支払う税額が300万円以上も変わってしまうというのは大きい。またその保険商品にしても掛け捨てではなく積み立て型を選択し、いずれ保険会社から支払金や返戻金として戻ってくるタイプにしておけば、節税できるうえに最終的にお金が返ってくる。

これと同様にA社も保険を節税に使う目的であった。B氏がプルデンシャルの営業員から提案されたのは「養老保険の名義変更による短期収束プラン」というもので、概要は以下のとおりである。

・養老保険の中でも、満期の受取人を被保険者、死亡受取人を法人に変えた「逆ハーフタックスプラン」という商品

・養老保険の掛け金は全額損金にでき、節税効果がある

・毎年支払う保険金の50%は「給与」として計上されるので、所得税がかかる。

・支払いを続けていくと、計算上6年後には返戻率が9割を超えるので、その時点で「払い済み」にする

・普通の定期保険の場合は、「払い済み」にした時点で利益確定してしまうが、養老保険の場合は利益にならない

・払い済みにした後は、名義を会社から個人に変更する。これによって、解約した際も利益にならない。あとは必要な時に少しずつ解約して現金に換えていけばよい

B氏はこの提案を受け、09年にプルデンシャルの養老保険を契約した。A社とその関連会社合わせて年間掛け金は2500万円近くになる大口の契約だった。結果としてB氏とA社は、C氏とD氏、および後述する同社営業員E氏の提案に従い、その後4年間にわたって約1億円分の掛け金を支払った。

●脱税指南疑惑

B氏は、プルデンシャル側の説明において「資産を個人に移転できる点」と「単純な利益の繰り延べではなく、税務処理後(納税後)の資産として利益確定できる点」にメリットを感じ、契約に至った。しかし後日、氏自身が保険商品の仕組みを調べていくにつれて、「そもそもの前提が覆るかもしれない」という疑念を感じるようになる。

というのも同時期に、同じタイプの保険商品にまつわる裁判の存在を知ったからだ。そのケースでは、「養老保険の出口(満期)になってから個人に資金移動する際は、一時所得として課税しなければいけない」旨の判決が出ていた。B氏は、自分の保険も法律に抵触する可能性を懸念し、自らいろいろと調べ始めた。

その結果見えてきたのは、本件の場合は保険の受取人をB氏個人と設定しているため、満期になるとB氏に満期保険料が支払われる。それを、当初のプルデンシャルの提案に従い、「途中で名義変更して個人に資産移転して、売却益を会社に付けない」という手法は、違法となってしまう。つまり節税ではなく完全に脱税だ。

B氏は心配になり詳細な説明をC氏に求めたところ、「名義変更時の法人売却益については、養老保険は資産計上されないため帳簿に乗らない。よって売却益は発生しない」と回答があった。プルデンシャルの部長職を務める人物がそこまで言い切ったということで、B氏は信用した。

その後B氏が同様の保険の税務処理について「養老保険の出口(満期)になってから個人に資金移動する際は、一時所得として課税しなければいけない」旨の判決が出たことに対して改めて説明を求めると、C氏は悪びれることもなく、「無税で個人に資産移転できるなどとは言っていない」と説明。不信感を抱いたB氏は担当変更を依頼し、後任担当にはプルデンシャル全社でもトップクラスのセールス成績のE氏が着任することになった。

E氏には5年分の決算書と、現在加入中の保険資料をすべて提出し、本保険の扱い方法について打ち合わせを行い、「名義変更後に一時所得として課税される前提」でシミュレーションを組んでもらうこととなった。しかしこの段階でも、名義変更時に売却益が発生する説明はないままであった。

この時点でのE氏の対応にも疑問が残る。もし名義変更時に売却益が発生するのであれば、どのようなやり方であっても節税にはならず、シミュレーション自体意味はない。すなわちプルデンシャルの提案は、売却益が発生しない前提によるものであった。つまりE氏は、「保険を継続させるために意図的に嘘をついた」のか、もしくは、「売却益が発生するという基本的な税務知識がなかった」のか、どちらかということになる。

B氏はその後もプルデンシャル側の説明に沿って保険料を払い続けていたのだが、さらに調査したところ、名義変更時に売却益が発生することが確実であると判明した。要するに、今回提案された「会社から個人に名義変更して、売却益として会社に利益をつけない方法」というのが、そもそも最初から違法なやり方であったのだ。いわば節税ではなく脱税を薦めていたのだ。

現在B氏はプルデンシャルに対して契約の無効を申し立てるとともに、損害賠償請求を検討している。

本事案についてプルデンシャルのC氏、D氏、E氏に対して取材を申し込んだが、同社広報部門より「お客様の生命保険契約にかかわる事項についてのご質問にはお答えいたしかねます。ご理解のほど何卒よろしくお願いします」との回答が寄せられた。

(文=新田 龍/株式会社ヴィベアータ代表取締役、ブラック企業アナリスト)

![医療機器販売の(株)ホクシンメディカル[兵庫]が再度の資金ショート](http://imgc.eximg.jp/i=https%253A%252F%252Fs.eximg.jp%252Fexnews%252Ffeed%252FTsr%252Fa8%252FTsr_1198527%252FTsr_1198527_1.jpg,zoom=184x184,quality=100,type=jpg)

![Casa BRUTUS(カーサ ブルータス) 2024年 05月号[スタジオジブリの建築・アート]](https://m.media-amazon.com/images/I/51WAGDJN3-L._SL500_.jpg)

![[山善] テーブル ミニ 折りたたみ サイドテーブル 幅50×奥行48×高さ70cm ハイタイプ 傷・汚れ・水分・熱に強い天板(メラミン加工) なめらかな表面 角が丸い ダークブラウン/ブラック RYST5040H(DBR/BK4) 在宅勤務](https://m.media-amazon.com/images/I/41qYUAHcP+L._SL500_.jpg)